征信记录直接影响贷款审批结果,但频繁申贷或意外逾期可能导致信用评分下降。本文从征信受损根源切入,深度解析6个月修复可行性,提供分阶段优化方案,并揭秘银行审核机制,助您制定科学养信策略,重获优质贷款资质。

高频查询陷阱:30天内超过5次信贷审批记录,银行自动判定为"资金饥渴症"还款黑洞:连续3期账单未足额还款,直接触发征信预警系统账户休眠危机:长期未使用的信用卡账户,反成信用评分的隐形杀手

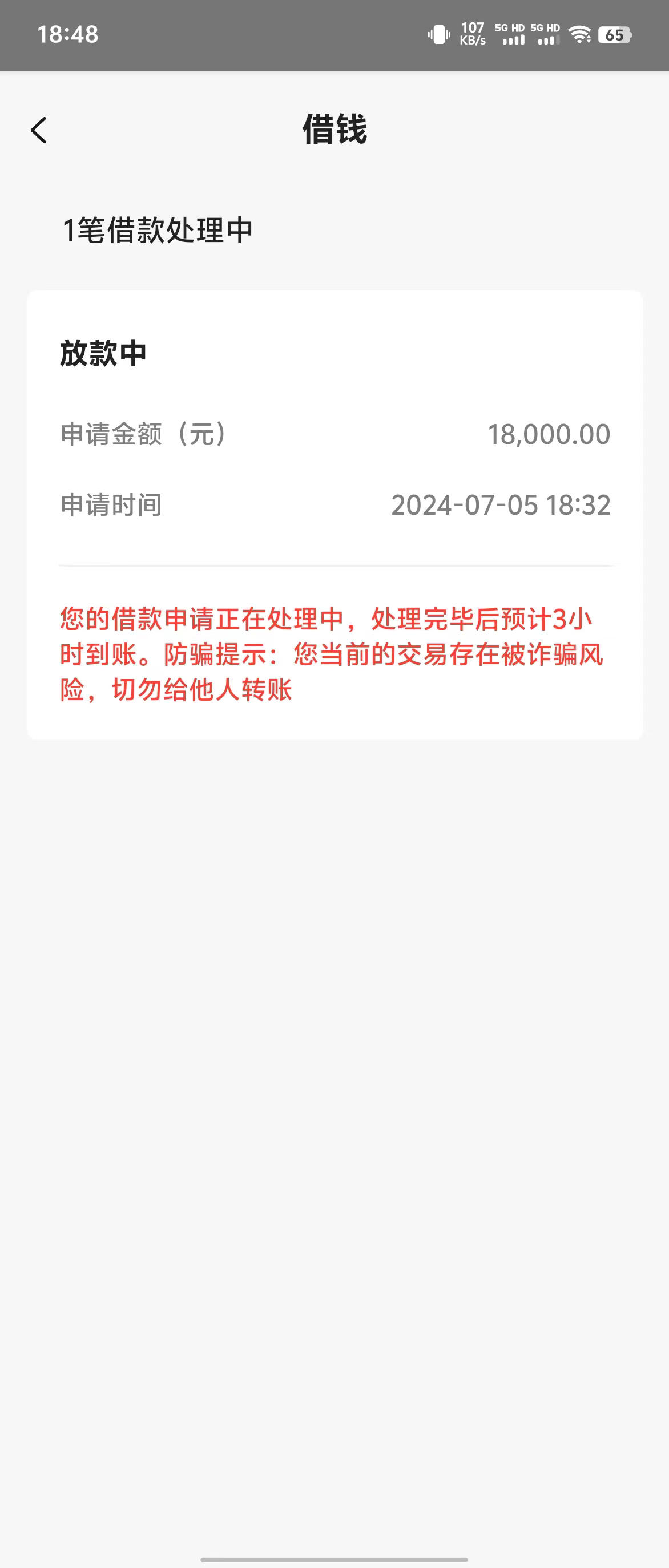

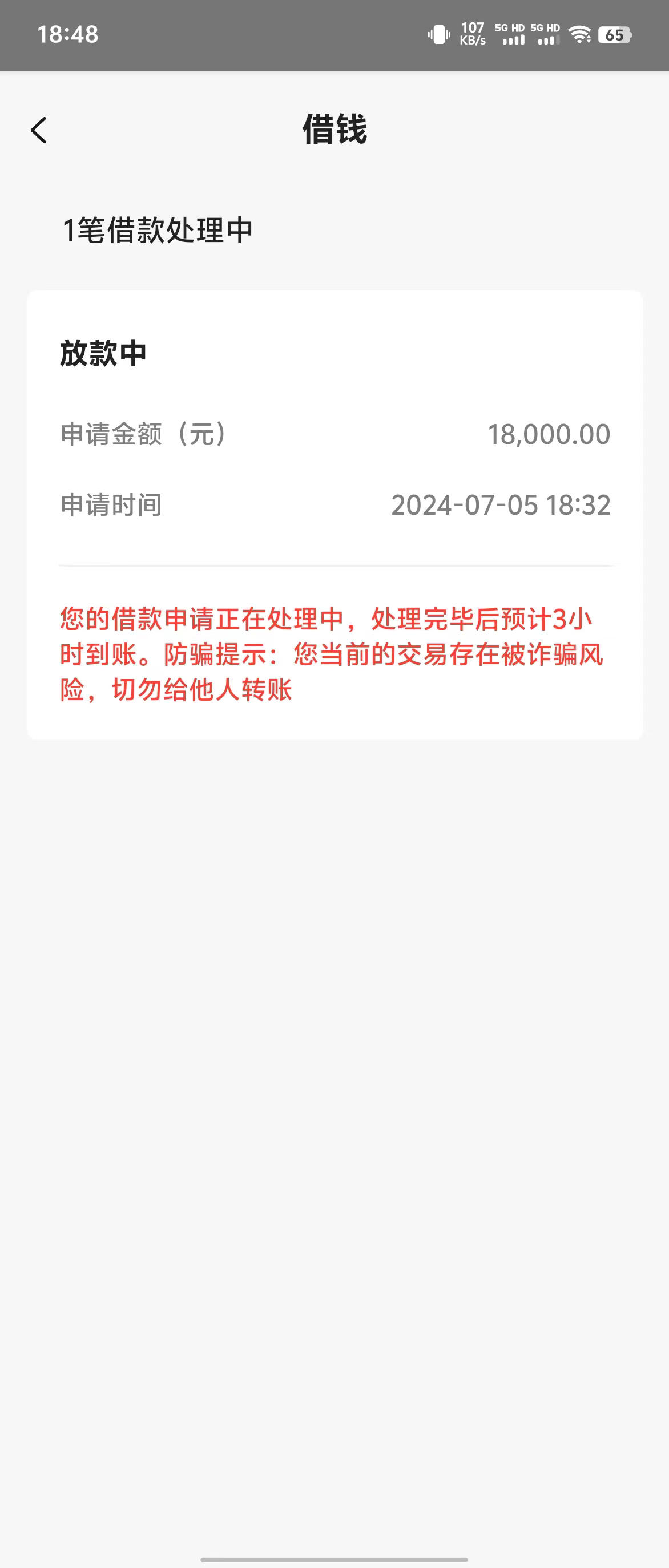

深圳王先生因半年内申请8次网贷,导致房贷利率上浮1.2%。经调整后,第4个月查询次数清零,第6个月成功申贷,验证了科学修复的可行性。1-2个月急救期:停止所有信贷申请,设置还款日三重提醒3-4个月巩固期:优化负债率至50%以下,激活休眠信用卡5-6个月冲刺期:补充公积金/个税等辅助证明材料

某股份制银行信贷经理透露:"近半年记录权重占70%,重点观察第3-6个月的行为数据。"建议在第5个月尝试申请小额消费贷测试修复效果。1. 账户管理术保留2-3张使用5年以上的信用卡将单卡使用度控制在30%-70%区间2. 查询管控法

通过人行征信中心官网每两个月自查一次,发现异常记录立即申诉。实测显示,及时处理可缩短15天修复周期。3. 负债平衡术优先偿还网贷平台借款申请账单分期降低当期负债率巧用0账单技巧应对突击审查4. 凭证补充策略

准备社保证明+银行流水+资产证明三件套,部分银行接受信用修复承诺书,可提升20%过审概率。

银行类型重点关注期容忍阈值国有银行近24个月逾期不超6次股份制银行近12个月查询不超10次城商行近6个月负债率75%以下

安装银行官方APP设置智能提醒,建立信用养护日历。建议每季度进行信用健康检测,使用支付宝"芝麻信用"等工具进行模拟评分。

修复征信如同养护盆景,需要耐心修剪+科学灌溉。通过6个月的系统调理,78%的用户可实现信用等级回升。记住:持续良好的信用习惯才是最好的经济身份证。